Der Hessische Landtag hat im Dezember des Jahres 2021 das Hessische GrundsteuergesetzÖffnet sich in einem neuen Fenster verabschiedet. Hessen weicht vom Bundesmodell ab und hat sich im Sinne der Steuerzahlerinnen und Steuerzahler bewusst für eine vergleichsweise einfache Grundsteuer entschieden. In Hessen gelten seit 2025 eigene Regelungen für die Grundsteuer B und die Grundsteuer C. Grundlage des Hessen-Modells ist das Flächen-Faktor-Verfahren.

Das Hessische Finanzgericht hat mit Urteil vom 23. Januar 2025 - Az. 3 K 663/24 - die Verfassungsmäßigkeit des Hessischen Grundsteuergesetzes bestätigt. Die hiergegen gerichtete Revision ist beim Bundesfinanzhof unter dem Aktenzeichen II R 12/25 anhängig.

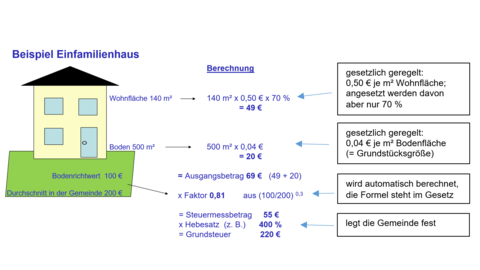

Das Flächen-Faktor-Verfahren bedeutet für Sie als Eigentümerin oder Eigentümer, dass Sie für Ihr Grundstück nur die Grundstücksgröße (auch Bodenfläche genannt) und die Wohnfläche in Ihre Erklärung eintragen müssen. Flächen, die nicht der Wohnfläche zuzuordnen sind, wie zum Beispiel Kellerräume, sind auch nicht als Nutzungsfläche anzugeben. Die Nutzungsfläche ist lediglich bei einer anderen Nutzung als zu Wohnzwecken anzugeben (betriebliche, gewerbliche oder sonstige Nutzung wie zum Beispiel Vereinsräume).

Bei einem gemischt genutzten Gebäude sind die Flächen der einzelnen Räume entsprechend ihrer Nutzung zu erklären. Daneben haben Sie in der Erklärung zum Grundsteuermessbetrag lediglich ein paar allgemeine Angaben zum Grundstück mitzuteilen. Den Bodenrichtwert müssen Sie nicht angeben. Dieser Wert liegt der Hessischen Steuerverwaltung schon vor. Er wird automatisiert beigesteuert.

Übrigens: Das hessische Modell für die Grundsteuer B ist - im Gegensatz zum Bundesmodell - ein wertunabhängiges Grundsteuermodell. Die Bodenrichtwerte bilden lediglich die Berechnungsgrundlage für den Faktor. Veränderungen der Bodenrichtwerte innerhalb einer Gemeinde haben somit - mindestens bis zur nächsten Hauptveranlagung im Jahr 2036 - keine Auswirkungen auf die Höhe der Grundsteuer.

Gut zu wissen: Wichtige Begriffe zur hessischen Grundsteuer haben wir in einem unserer Tipps und Tricks-Videos erklärt. Schauen Sie sich gerne das VideoÖffnet sich in einem neuen Fenster hierzu an.